12月11日讯:

据外媒12月10日消息,尽管价格低迷到足以引发大规模减产,但许多由中国运营商主导的锂矿仍在持续生产这种电动汽车(EV)电池所需的原材料,这对电池制造商来说是一大利好。

持续的生产导致未来几年锂供应过剩和价格疲软的前景加剧。

公司报告显示,一些电池制造商拥有锂矿或已向相关业务注入资金以保持其运营。

对矿企、咨询顾问和分析师的访谈表明,锂矿维持生产也是为了保持市场份额和与政府的良好关系,而且关闭和重启可能会导致技术问题。

迄今为止,已有大约十几家锂生产商暂时关闭了亏损的矿山、削减了产量或推迟了扩张计划。

然而,业内人士和分析师表示,许多其他矿山仍在运营,这意味着这种用于固定储能以及电动汽车电池的矿产的全球供应过剩局面可能会持续数年,并导致价格保持低位。

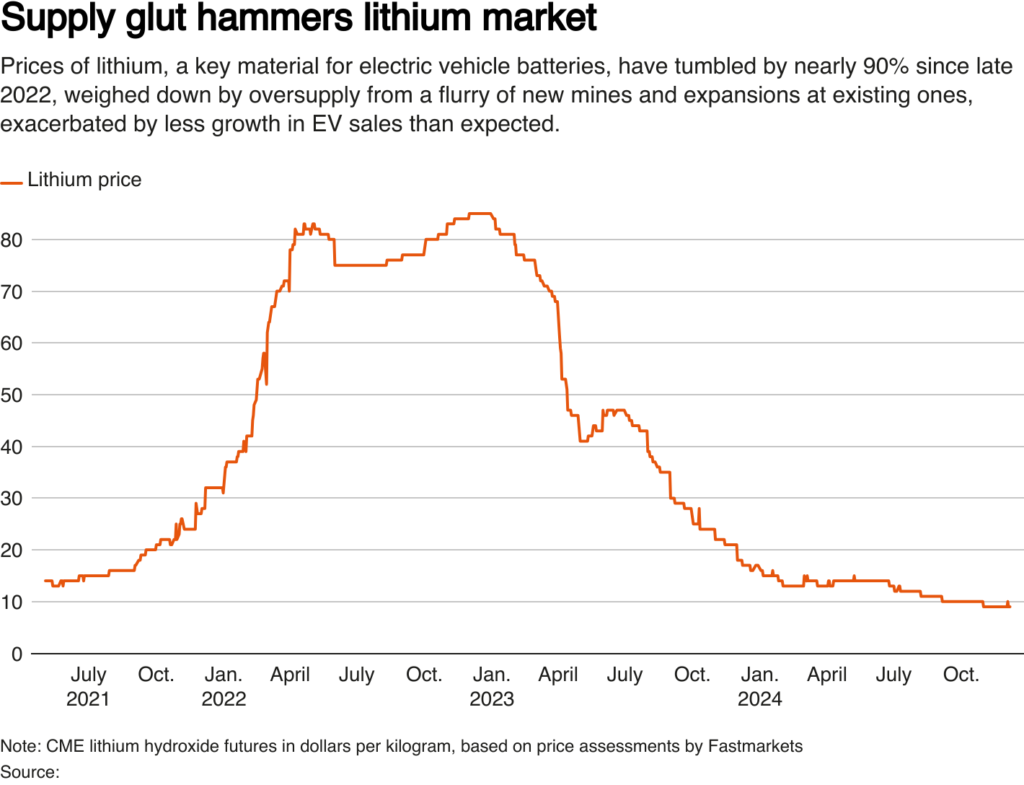

氢氧化锂的价格在2022年12月触及每公斤85美元的峰值后,已经下滑了近90%,而在此之前18个月内,其价格曾飙升了七倍多。

瑞银(UBS)表示,预计今年全球锂供应将增长25%,2025年将增长15%。

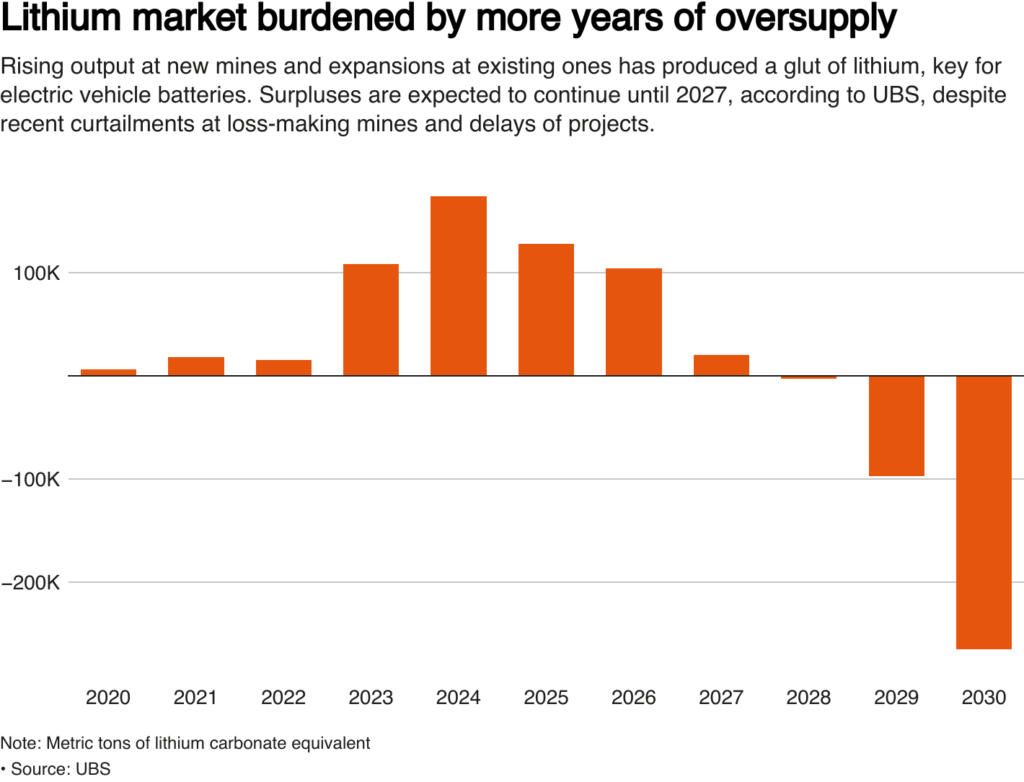

锂市场面临多年供应过剩的重压——产量上升导致锂供应过剩,而锂是电动汽车电池的关键材料。尽管近期亏损矿山已减产且一些项目已延期,但瑞银预计供应过剩将持续至2027年

“有些正在生产的资产实际上本不该生产,但由于它们自身的原因,它们仍在继续,”英国商品研究所(CRU)电池原材料部门负责人Martin Jackson表示。

他估计,约有10%的生产是亏损的。

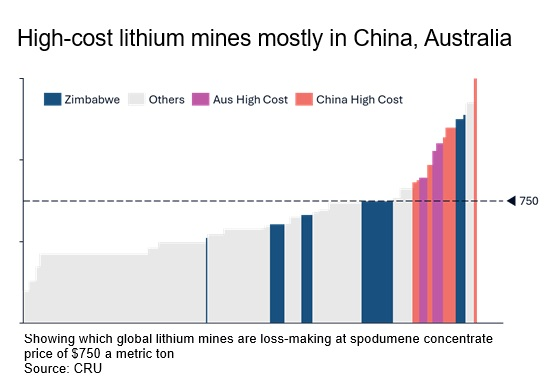

中国的锂矿成本较高,但分析师和顾问表示,许多中国企业在国内以及澳大利亚和非洲的锂矿不太可能关闭,因为它们已融入下游供应链。

他们指出,中国政府将其世界领先的电动汽车和电池行业视为战略重点产业,并希望通过稳定的原材料供应和低成本来保持其蓬勃发展。

高成本锂矿主要集中在中国和澳大利亚

中国在津巴布韦的矿山

预期电动汽车销量激增以及2021年和2022年锂价飙升导致新矿山数量增加。

国际能源署表示,在供应过剩和电动汽车销量低于预期导致价格下跌后,对锂矿的投资仍在继续,去年更是增长了60%。

部分投资源于中国寻求确保海外锂供应的努力,包括津巴布韦,该国在几年内已成为世界第四大锂矿供应国。

咨询公司基准矿产情报公司(Benchmark Mineral Intelligence,BMI)的锂产品总监Cameron Perks表示,津巴布韦所有四个运营中的矿山均由中资企业控股,但盈利微薄或处于亏损状态。

珀克斯最近几周访问了该国的矿山,他表示,尽管每吨材料的销售成本在600至1000美元之间,而价格仅为每吨765美元,但这些矿山都没有关闭。

这个价格是基于含6%锂的锂辉石精矿(SC6),这是一种从锂矿石中分离出其他矿物后得到的半加工材料。

“人们普遍认为,中国的母公司可以在下游消化一些成本,”他说。

“还有政治方面的考量,中国希望在澳大利亚和加拿大之外确保其供应链的安全,因为他们在这些地方遇到了一些阻力。”

他表示,津巴布韦成本最高的矿山Arcadia由浙江华友钴业所有,该公司还生产下游电池正极材料。

供应过剩重创锂市场——锂作为电动汽车电池的关键材料,其价格自2022年底以来已暴跌近90%

澳大利亚矿山获得外部支持

在成本同样较高的澳大利亚,一些公司计划依靠电池制造商的支持艰难度日,他们调整矿山计划,并用铁矿石、铜或镍等盈利产品的生产来弥补锂生产的亏损。

Mineral Resources(MinRes)上个月表示,其将把Bald Hill矿山置于维护和保养状态。

然而,该公司也表示,其另外两个矿山将继续生产,尽管产量会有所降低,其中包括基于SC6成本高于Bald Hill的低品位Mt. Marion矿山,咨询公司Project Blue的卢克·阿卢姆表示。

这两个矿山为共同所有,因此MinRes需要与合作伙伴协商。Mt. Marion矿山50%的股权由中国赣锋锂业持有,该公司既生产电池,也生产锂。

“对MinRes来说,Mt. Marion矿山的甜头是来自赣锋锂业的采矿服务合同,他们因此获得了一些额外收入,”阿卢姆说。

澳大利亚的Liontown Resources通过在新建的Kathleen Valley矿山增产期间削减产量来保持其运营。

Liontown公布年度税后净亏损6490万澳元,但得到了韩国电池制造商LG Energy Solution(LGES)的支持,后者于7月提供了2.5亿美元的资金。

LGES与Liontown的锂供应协议延长了10年,并从锂价低迷中受益。一位官员在7月的财报电话会议上表示:“由于金属价格下跌,先进汽车电池部门的收入有所增加。”