核心观点

5月美国CPI大幅超出预期的部分为核心CPI。对于美国核心服务通胀而言,核心分项住宅项持续上涨、较强的工资增速以及消费者需求转变将导致核心服务价格环比较难大幅回落。而对于美国核心商品通胀而言,虽然预计未来大部分商品价格会继续5月前环比增速放缓的趋势,但核心商品通胀的主要贡献项机动车项预计环比放缓速度较慢将导致美国核心商品价格环比增速较难迅速回落至低位水平。因此,预计在美国核心CPI具有较高的粘性背景下, 短期内美联储紧缩较难放缓,存在下月继续加息75bps的可能性。

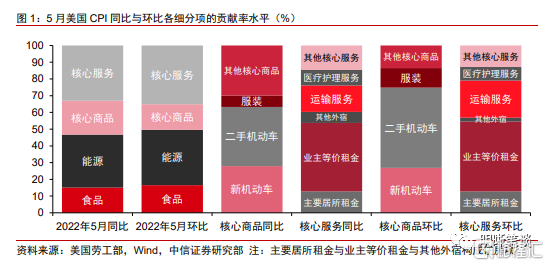

5月美国非核心通胀一定程度处于预期内,美国核心通胀5月大幅超出预期。此轮通胀令人担忧不仅因为美国非核心通胀在俄乌冲突的影响较难快速消散,美国核心CPI部分也显示出较强的韧性,其环比增速仍较高,未来通胀风险预计仍不容乐观。对于5月美国CPI数据,食品与能源冲击较大程度为预期内的持续,但5月美国核心CPI涨幅较大超出预期,因此本文将主要围绕美国核心CPI展开分析。

时间较难抚平美国核心服务通胀。宏观角度而言,较强劲的工资增速以及居民消费需求转向服务,将支撑美国核心服务通胀持续处于较高位增速水平。细分项来看,虽然部分与经济重开放相关的CPI环比增速可能会放缓,但此类CPI占比较低,美国核心服务项通胀中占比最高的关键分项—住房项CPI预计仍将上涨,是美国核心服务项通胀未来较难迅速回落的本质原因。

机动车项构成美国核心商品通胀的韧性。5月美国核心商品CPI表现出普涨,但其主要贡献项为机动车项,由新机动车以及二手机动车项构成,而预计上海供应链扰动缓解对其未来供应的缓解有限,在俄乌持续冲突以及全球疫情扰动下机动车项供给端将继续受限。虽然汽油价格上升,但贷款利率与国债利率的利差缩窄、退税节奏偏慢推动汽车需求仍较旺盛。预计虽然由于基数效应机动车项CPI同比可能会一定程度下降,环比可能会放缓但预计该项下降速度偏慢,在9月后降速可能才会有所提升。

美联储关注总体通胀水平的预期效应。在6月议息会议后的新闻发布会中鲍威尔表示总体通胀水平是美联储的最终目标。虽然鲍威尔表示美联储政策工具较难影响非核心通胀,但美联储仍选择控制整体通胀,其原因为公众的预期效应是基于美国整体CPI而非核心CPI,而通胀预期又是未来价格、工资设定的重要影响因素,意味着通胀预期将通过预期自我实现而影响未来的实际通胀。因此美联储必须关注整体CPI的预期效应,预计美联储紧缩路径将高度依赖美国整体CPI而非核心CPI。

结论:预计在地缘政治因素影响下,美国非核心的通胀较难推动美国CPI短期内大幅回落,而另一方面美国核心通胀预计也将保持较高的粘性。这种高粘性的原因首先是占美国核心服务项CPI比重最高的住房项CPI将继续上升、工资增速以及消费者习惯转变或将导致美国核心服务项CPI较难大幅回落。其次,虽然随着商品需求整体回落,美国大部分商品CPI预计将继续放缓增长或通缩,但机动车项通胀环比下降速度偏慢,将支撑美国核心商品通胀的韧性。而美联储未来紧缩节奏将与通胀水平密切相关,若6月通胀仍未回落,预计7月美联储较大概率加息75bps。

正文

5月美国CPI大幅超出预期的部分为核心CPI。对于美国核心服务通胀而言,核心分项住宅项持续上涨、较强的工资增速以及消费者需求转变将导致美国核心服务价格环比较难大幅回落。而对于美国核心商品通胀而言,虽然预计未来大部分商品价格会继续5月前环比增速放缓的趋势,但美国核心商品通胀的主要贡献项机动车项预计环比放缓速度较慢将导致美国核心商品价格环比增速较难迅速回落至低位水平。因此,预计在美国核心CPI具有较高的粘性背景下,短期内美联储紧缩较难放缓,存在下月继续加息75bps的可能性。

5月美国核心CPI较大超出预期

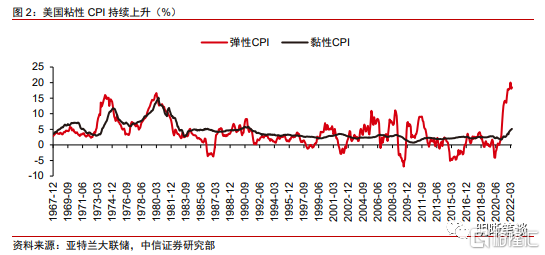

5月美国非核心通胀一定程度处于预期内,核心通胀5月较大超出预期。此轮通胀令人担忧不仅因为美国非核心通胀在俄乌冲突的影响较难较快消散,核心CPI部分也显示出较强的韧性,其环比增速仍较高,预计未来通胀风险仍不容乐观,存在短期较难出现明显回落趋势的可能性。对于5月美国CPI数据,食品与能源冲击较大程度为预期内的持续,但5月美国核心CPI涨幅较大超出预期,其贡献占总体CPI的50%以上,并且预计具有较强的粘性,亚特兰大联储测算的粘性通胀也保持上涨趋势,因此本文将主要围绕美国核心CPI展开分析。

时间较难抚平美国核心服务通胀

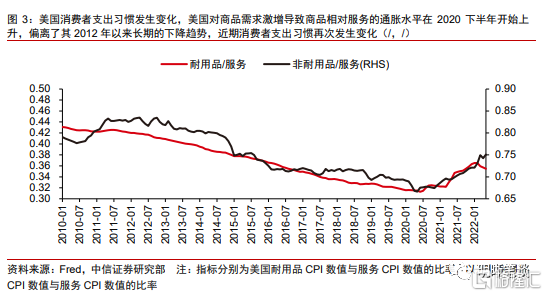

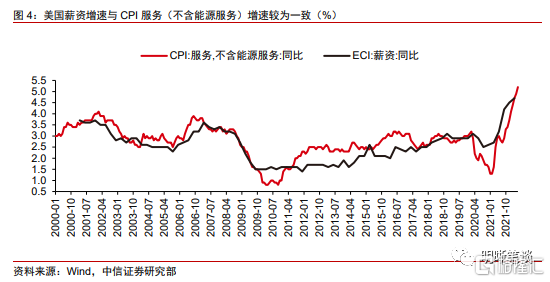

宏观角度而言,较强劲的工资增速以及居民消费需求转向服务,将支撑美国核心服务通胀持续处于较高位增速水平。由于服务业为劳动密集型行业,预计工资上涨对通胀的影响会进一步加深。虽然目前时薪三个月移动平均增速显示薪资增速已有所放缓,但工资增长是通胀中最具粘性的因素之一。在通胀高企的背景下,预计虽然工资与物价螺旋上升的可能性较低,但工资增速仍会保持历史较高位水平。并且由于居民对疫情敏感性降低,预计消费者需求向服务的转变将继续,叠加较强劲的工资增长,预计服务类通胀在年内仍将较高速增长,较难下降。

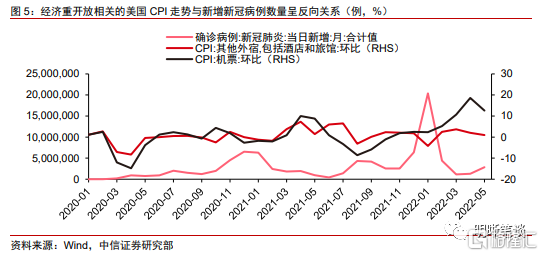

细分项来看,虽然美国核心服务中与经济重新开放相关运输服务项、酒店和旅馆项等随疫情防控要求放松而上升的动力持续性有限,但此轮被压抑的服务性的需求更为强烈,油价或将持续处于高位,环比增速预计将比上一轮在高位运行的时间更长。上一次2021年3月开始的疫情解封推动了机票项等运输服务项环比在4个月的时间内保持在正增速,此轮年初疫情缓和,防控逐步减弱,推动机票等CPI环比提升,虽然近期环比回落,但由于目前居民消费习惯由支出转向服务、此前较多旅行的需求被抑制、叠加航空公司对于增加较多航班持谨慎态度、油价处于较高位水平,机票项、酒店旅馆项等CPI环比增速仍将在夏季保持较高的环比增速,回落速度偏慢。

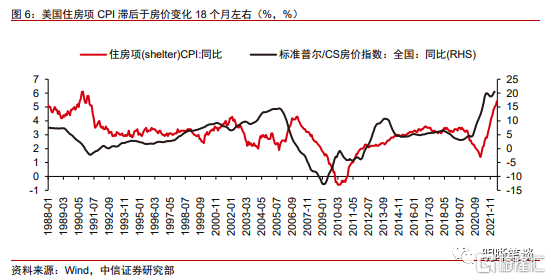

细分来看,虽然部分与经济重开放相关的美国CPI环比增速可能会放缓,但此类CPI占比较低,预计美国核心服务项CPI中占比最高的关键分项—住房项CPI仍将上涨,是核心服务项通胀未来较难回落的本质原因。5月美国核心服务项通胀中住房项通胀占比最高,占核心服务项CPI的56.9%,而住房项的核心为业主等价租金(占核心服务项的41.8%)与主要居所租金(占核心服务项的12.8%),分别是通过询问拥有住房的居民认为的其住房的可收取的租金水平以及租房者的租金水平来构造,均反映租金水平变化。而房价变化是租金变化的领先指标,Dolmas与Zhou(2021) 研究显示当前房价增长与18个月后的租金通胀相关性最强,相关系数在峰值达到0.74。从房价增速目前处于磨顶阶段来判断,预计未来租金增速将继续上升持续至明年年底,这也与Dolmas与Zhou(2021)的向量自回归模型结果一致。因此,在住房项CPI继续强劲上涨的支撑下,预计美国核心服务项通胀较难回落。

机动车项构成美国核心商品通胀的韧性

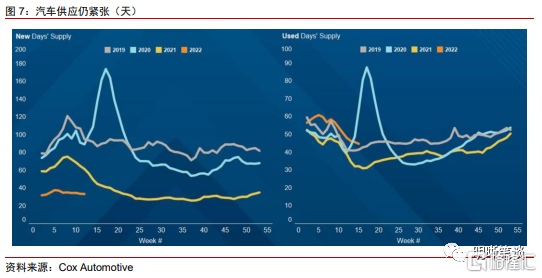

5月美国核心商品CPI表现出普涨,但其中主要贡献项为机动车项,由新机动车以及二手机动车项构成,而上海供应链扰动缓解对其未来供应的缓解有限,在俄乌持续冲突以及全球疫情扰动下预计机动车项供给端将继续受限。虽然中国供应链扰动可能会逐步缓解,但是俄乌战争持续以及全球疫情仍存在扰动的背景下,汽车芯片和其他零部件的短缺、供应链断裂问题仍是今年车企的主要阻碍。首先,乌克兰是欧洲汽车制造商的主要工厂所在地之一,俄罗斯工厂也承担了全球汽车制造的部分制造、装配功能,俄乌冲突将继续对汽车生产造成阻碍。其次,半导体投资需较长时间才可以转化为新产能,芯片商业会优先供给利润高的计算机和电子产品,余下分配给汽车行业的芯片规模有限。2022年4月现代汽车集团的两家汽车制造部门警告称由于全球汽车芯片长期短缺,原材料价格上涨以及与俄乌战争有关的风险,未来几个季度的商业环境将严峻,预计汽车芯片问题仍将在年内继续,低价位车型芯片短缺问题会更为明显。再次,从库存水平来看,二手车库存今年以来持续下降,新车库存处于历史低位水平,也反映出汽车供给端限制仍较高,供应端缓解较为有限。

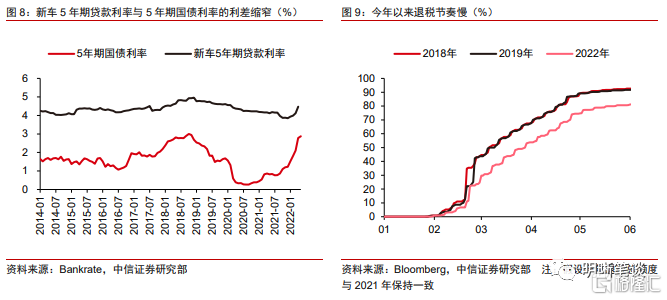

虽然汽油价格上升,但贷款利率与国债利率的利差缩窄、退税节奏偏慢推动汽车需求仍较旺盛。首先虽然汽车贷款利率上升,但5年期汽车贷款利率上行幅度远低于5年期国债利率,二者利差大幅缩窄将缓解利率上升对于需求的抑制作用,同时Dealertrack 信贷可用性指数从2020年下半年持续上升至高位,今年5月才开始回落,反映出信贷紧缩影响目前仍较小。其次,对于新车而言,春夏季为购车高峰,对于二手车而言,退税季推动春季为其需求的高峰期,通常截止至每年4月底,退税大部分已结束(通常已退税全年总额的85%以上),导致二手车需求在5月往往会放缓。但今年退税节奏远慢于疫情前常态化水平,提升了5月购车热情,或是5月美国二手车CPI上升的原因之一。预计短期内季节性因素以及慢节奏退税因素仍将支撑一定的购车需求。虽然目前汽车价格高企、油价高位运行、利率上行推升了购车成本,但考虑到实际上消费者可以选择能耗更低或电动车或性价比更高的汽车的替代效应,需求放缓预计将偏慢,导致机动车项CPI放缓偏慢,进而支撑美国核心商品通胀较难快速回落至低位水平。

预计虽然由于基数效应机动车项同比可能会一定程度下降,环比可能会放缓但下降速度偏慢,在9月后降速可能才会有所提升。因为从去年5月芯片短缺问题开始明显,美国机动车CPI开始飙升,机动车CPI同比可能会在未来有所下降。对于环比增速而言,预计随着退税逐步进入尾声,二手车需求将逐步下降,环比增速预计将放缓,但缓解速度偏慢。而对于新机动车CPI,由于供给短缺持续,预计未来三个月其增速放缓较慢,在夏季过后或将开始明显放缓,但预计下半年新机动车项CPI增速中枢仍将保持在较高水平。

美联储关注总体通胀水平的预期效应

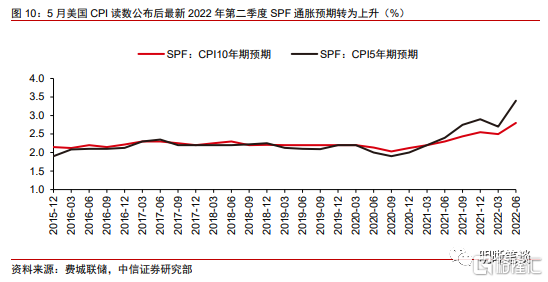

美联储是对美国整体通胀还是仅仅对美国核心通胀做作出反应?5月美国CPI数据公布后,6月密歇根大学未来5年通胀预期的预读数为3.3%,而在此之前的4个月5年通胀预期一直稳定在3%,同时费城联储SPF的长期通胀预期也由回落转为上升,美联储在6月议息会议表示由于通胀以及通胀预期上升,因此较为突然地将加息幅度提升至75bps,在6月议息会议后的新闻发布会中鲍威尔也表示“在法律中美联储对通胀负责,此处通胀是指总体通胀水平,所以总体通胀水平是美联储的最终目标。”因此虽然鲍威尔表示美联储政策工具较难影响美国非核心通胀,但预计美联储紧缩路径将高度依赖美国整体CPI而非核心CPI。

为什么在美国非核心CPI受货币政策工具影响较小的背景下,美联储仍选择控制整体通胀?鲍威尔在新闻发布会也给出了解答,他表示“对于通胀预期而言,总体CPI读数很重要,公众不会区分核心通胀与总体通胀水平,总体通胀水平是公众正在经历的。”公众的预期效应是基于美国整体CPI而非美国核心CPI,而通胀预期又是未来价格、工资设定的重要影响因素,意味着通胀预期将通过预期自我实现而决定未来的实际通胀,因此美联储必须关注整体CPI的预期效应。

结论

预计在地缘政治因素影响下,美国非核心通胀较难推动美国CPI大幅回落,而另一方面美国核心通胀预计也将保持较高的粘性。这种高粘性的原因首先是占美国核心服务项CPI比重最高的住房项CPI预计将继续上升、工资增速以及消费者习惯转变或将导致美国核心服务项CPI较难大幅回落。其次,虽然随着商品需求整体回落,美国大部分商品CPI预计将继续放缓增长或通缩,但机动车项通胀环比下降速度偏慢将支撑美国核心商品通胀的韧性。而美联储未来紧缩节奏将与通胀水平密切相关,若6月通胀仍未回落,预计7月美联储较大概率加息75bps。