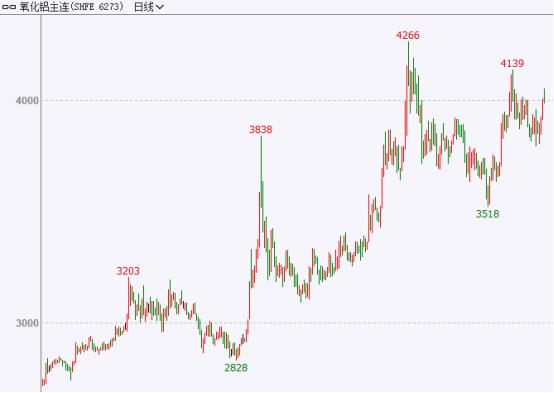

氧化铝期货自去年6月上市以来,上涨幅度极为明显,从首日开盘价2712元/吨最高涨至4266元/吨,目前氧化铝期价位于4000一线震荡运行。氧化铝大涨其中较为重要的推力来自于铝土矿供应偏紧,由于铝土矿供应不足,导致短期氧化铝产量上升困难,现货维持高位,支撑氧化铝期价走势。

自去年氧化铝期货上市以来,铝土矿供应偏紧的情况始终存在,究竟是什么原因?这就得从国产和进口两方面来解读。

全球范围内的铝土矿储量是较为集中的,目前全球范围内的铝土矿资源主要集中于几内亚以及澳大利亚等几个主要国家,中国铝土矿储量仅占全球铝土矿总产量的4%左右,铝土矿自给率严重不足。我国铝土矿虽然分布较为集中,但整体品位较低、开采难度较大,因此对外依存度极高。

从铝土矿进口国家来看,目前中国铝土矿进口主要来自几内亚和澳大利亚,几内亚政治环境相对复杂,政府要求提交在当地建造氧化铝厂的时间表等政策也给铝土矿的未来出口带来不确定性。另外,几内亚矿石的进口量存在一定的季节性波动,几内亚地处热带,当地气候干湿分明,降水量大且集中。同时受限于当地较差的基础设施建设,雨季来临时会对当地的铝土矿发运产生显著的影响,从历史数据来看,通常每年8-10月是整个几内亚矿石发运的低谷期。澳大利亚矿产相关政策完备且具有稳定的政治环境,来自澳大利亚的量较为稳定,风险在于中美贸易摩擦导致的澳方决策突变。印尼曾经也是中国铝土矿主要进口国之一,2014年前中国对印尼铝土矿的依赖程度高,但随着印尼政府为国内铝产业的发展而禁止出口铝土矿,进口占比有所下滑。

接下来具体看一下氧化铝期货上市后,铝土矿市场供应出现了什么变化。

国产矿方面,从2023年开始国内许多铝土矿,受环保政策影响,矿山复垦,环保检查,露天整改等,各种环保限制,让违规不达标的矿场停采产量逐步受限。去年下半年起河南三门峡铝土矿受到复垦影响持续停产,山西矿山在去年11月的矿难后关停整改,导致国产铝土矿资源持续偏紧。春节假期后,市场对国产矿复产预期较强,预计两会后矿山将会陆续复产,但是进入4月份,矿山仍未复产,市场对国内矿山复产预期从两会后到四月初再到5月底,7月份以来,国产矿石的供应状况虽展现出一定的改善迹象,但总体增量并不显著,进入第三季度,受到季风气候雨季的影响,矿山的生产受到很大制约。

进口矿方面,近几年主要变数来自印尼,印尼在2014年1月13日禁止出口,而在2013年进口4785万,占总进口的70%。之后就从澳大利亚进口铝土矿代替印尼,同时许多企业在几内亚投资开采,经过几年从2017年开始几内亚成为铝土矿第一主要来源国。2017年印尼政府放松了禁令,在3大来源国叠加国产下缓解了缺矿的情况,然而2022年印尼政府再次宣布即将恢复铝土矿出口禁令。

自去年上市以来,国内外矿端供应皆有扰动,且由于铝土矿对外依存度较高,导致海外扰动对氧化铝盘面影响相对明显,去年年末几内亚的事故就给氧化铝盘面带来较大提振。去年12月18日,几内亚首都科纳克里的一处大型燃油仓库发生爆炸并引发火灾,几内亚油库爆炸柴油供应收紧,铝土矿运输成本或增加,市场担忧氧化铝原料短期进口中断,提振氧化铝期价上涨,迎来上市后首个涨停。

两个月前,印尼矿端传来新扰动,7月10日晚,印尼政府将重新审查铝土矿出口禁令的消息开始发酵,若放松出口,按照印尼本土铝土矿和氧化铝产能的推测,印尼预计每月将能出口120万吨左右过剩的铝土矿产量至中国,有望改变当前国内铝土矿供应紧缺的格局。同时,按照船期推测,印尼出口矿至中国的最早进口时间窗口为四季度,这一消息驱动氧化铝远期供应转松的预期进一步增强。

从目前情况来看,国产矿受到雨季影响,产出量下降,供应紧张,受氧化铝厂提前备货影响,7月铝土矿进口量创新高。国内氧化铝厂在增加消耗进口矿的保障下把产能提升至高位,但产量很难达到产能标准,产能检修较为频繁,且进口矿石使用比例的提升或提高氧化铝成本。从盘面来看,受供应偏紧影响,氧化铝现货稳中偏强,对期价有一定支撑,目前博弈的核心在于氧化铝供应端何时超过需求开始转向宽松引发现货价格开始下跌,而矿端供应情况是影响因素之一。因此,未来矿端资源供应情况仍值得关注,国产矿方面,从历史周期来看,四季度国产铝土矿开采难度增加,且矿石开采政策有概率进一步收紧,可能会导致部分内陆氧化铝厂产能受限。进口矿方面,几内亚由于处于雨季,发运量也降至年内低谷,印尼或将重新开放铝土矿出口,进口量或将有所提升。