纽约铜价与其他商品交易所铜价之间的巨大差距震撼了全球金属市场,并促使人们疯狂地把铜运往美国。

造成混乱的原因是近几天来的空头挤压推动了纽约商品交易所(Comex)的价格上涨。纽约期铜较伦敦金属交易所(LME)价格的溢价已飙升至每吨超过1200美元的空前水平,而通常的差价仅为几美元。

这一价差的暴涨使从中国贸易商到量化对冲基金等主要参与者大跌眼镜,其中一些人现在正争先恐后地寻找他们可以根据即将到期的期货合约进行交割的金属。

这种剧烈的波动凸显了当市场参与者不再有能力为其头寸融资时,商品市场是如何迅速失控的——在低库存环境和物流混乱的情况下,这种情况更有可能发生。过去几年,大宗商品交易商在从镍到可可的各种交易中都面临着物流混乱。

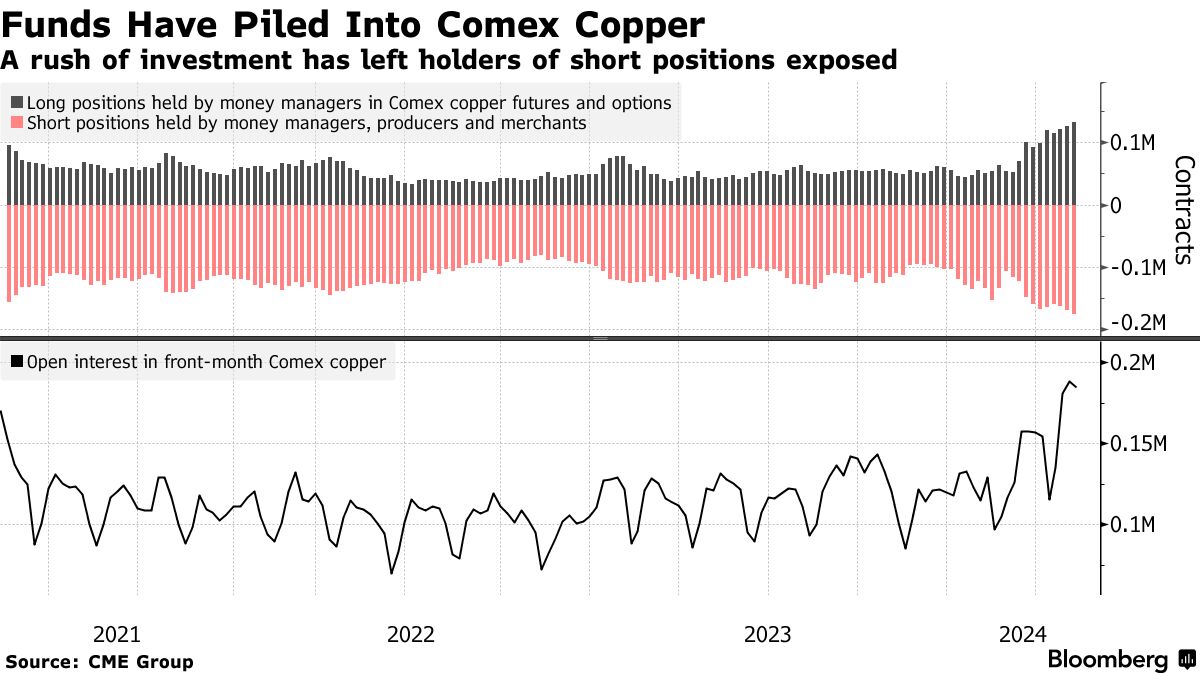

Comex的波动还反映出,在预测铜矿长期产量将难以满足需求后,投机者的兴趣激增。虽然不如LME重要,但作为芝加哥商品交易所集团(CME Group Inc)的一部分,Comex是投资者的一个重要场所,其中一些人近几个月来在Comex建立了大量看涨铜的押注。

最大的金属基金管理公司Orion Resource Partners的投资组合经理Matthew Heap说:“更广泛的情况是,出于多种原因,有新的投资基金正在增加对铜的投资。”

虽然铜价已经上涨了几个月,但本周的飙升是针对Comex和最活跃的七月交割期货合约而言的。到本周三,7月合约的价格飙升了10%,创下了该合约的历史新高,尽管LME的全球基准合约大体持平。

许多交易员和经纪人认为,这一举动是典型的空头挤压。市场参与者押注COMEX合约价格将与LME和全球另一个铜基准沪铜的价格保持一致,但随着价格上涨,他们又被迫买回这些头寸,形成了恶性循环。

蒙特利尔银行资本市场(BMO Capital Markets)大宗商品研究董事总经理Colin Hamilton说,纽约铜和伦敦铜之间每吨超过1000美元的价差是“以前从未见过的”,“在合约到期前,空头头寸受到挤压,加剧了这一走势”。

对冲基金和其他交易商则站在看涨Comex交易的对立面,押注纽约、伦敦和上海合约之间或不同交割日期的纽约合约之间的价差缩小,而且往往使用大量杠杆。

由于上海期货交易所的价格相对低迷,一些中国实物市场参与者也在LME和Comex出售,计划出口。

周三上午,Comex 7月期铜合约飙升至创纪录的每磅5.128美元(每吨11305美元)。该合约的交易溢价也创下了高于Comex 9月合约的纪录——这种情况在商品市场上被称为现货溢价,是空头挤压的标志。

交易商和经纪商表示,价格飙升的原因是空头回补,而非整体实物短缺,但这也揭示了美国铜市场供应相对紧张的问题。

目前,Comex跟踪的库存总量为21066短吨,而LME在美国的库存仅为9250吨。相比之下,美国铜的年需求量接近200万吨。贸易商称,稳固的需求以及巴拿马运河和苏伊士运河的航运问题导致市场供应紧张。根据咨询公司CRU Group的数据,今年迄今为止美国铜进口量下降了15%。

空头挤压在大宗商品市场并不是什么新鲜事,它往往会促使人们疯狂地寻找实物供应来支撑纸合约。

2020年,由于疫情时期世界大部分地区都采取了封锁措施,黄金交易商争先恐后地运送金属,以应对纽约和伦敦黄金价格之间的类似失调。

1988年,铝的空头挤压导致一些交易商将金属装入巨型喷气式飞机以便尽快将其运往LME,对于工业原料来说,这是一种极不寻常且成本高昂的运输方式。

目前,Comex铜的挤压引发了类似的将铜运往美国的热潮。据熟知内情的人士透露,中国贸易商在过去24小时里一直在给船运公司打电话,试图确保转运到美国。南美洲的贸易商和矿商也竞相增加对美国的发货量。熟悉情况的人士说,智利铜矿巨头Codelco公司正将其所有可用铜量投放市场,并与客户协商推迟部分销售,以便最大限度地提高交货量。

到周三下午,一些迹象表明挤压正在缓解。Comex 7月期铜合约跌幅高达1.7%,与LME现货铜的溢价收窄至每吨650美元,但这仍是一个历史高位。

由于通过商品指数持有看涨头寸的投资者将在6月初开始对其铜头寸进行展期,这可能会进一步缓解铜价下跌,从而为持有空头头寸的交易商提供了延期交割的机会,进而缓解后市。

不过,目前还不清楚这是否足以在7月合约到期前化解挤压。

金瑞期货有限公司(Jinrui Futures Co., Ltd.)分析师龚明(Gong Ming,音译)说,希望将铜运往美国的中国贸易商发现,船期已被预订一空,从上海到新奥尔良的船期最早也要到7月初。

美国以外的铜库存大多来自那些不能以Comex期货交割的品牌,这也加剧了受挤压影响的铜矿商的困境。

例如,4月底LME的94700吨铜中,80%以上产自俄罗斯、中国、保加利亚或印度,这些国家的铜不能在Comex交割。虽然最近几个月中国的库存已经大量增加,但据交易商估计,其中只有约15000至20000吨可以通过Comex期货交割。

高盛材料部分析师James McGeoch在一份关于中国和铜的报告中指出,铜正在“迎来可可时刻”。