一、关注本周6月美联储议息会议

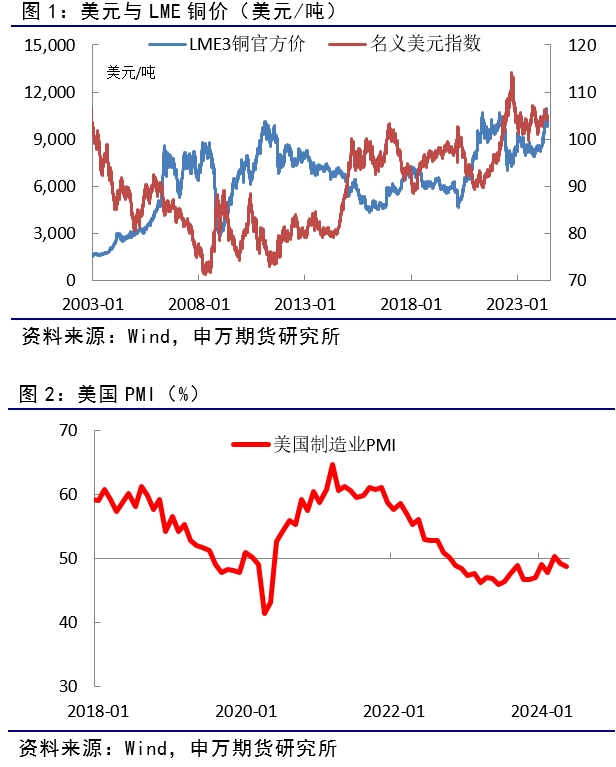

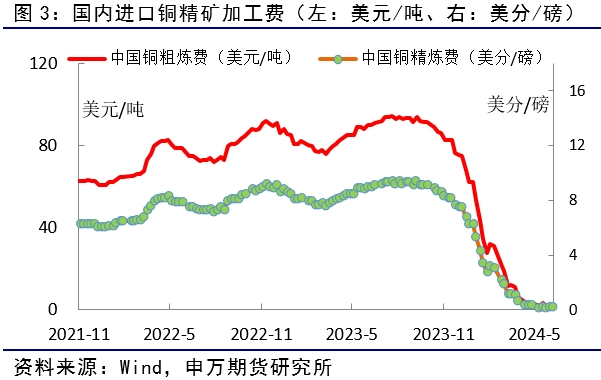

上周五公布的美国5月新增非农就业人数为27.2万,高于预期值18.5万。失业率4.0%,高于预期和前值3.9%,是过去30个月最高。劳动参与率62.5%,低于预期和前值62.7%,是过去16个月最低。5月平均时薪环比0.4%,高于预期值0.3%、前值0.2%和过去12个月均值0.3%,在新增就业主要由低端服务业贡献的情况下,薪资依然维持较高增速,表现强劲。美国劳动力市场仍然表现良好,通胀延续粘性;美联储降息时点存在较大的不确定性,需要特别关注本周四凌晨美联储议息会议。

尽管就业情况良好,美联储年内仍可能启动降息,但降息步伐可能“拖沓”。市场普遍预期美联储最早9月议息会议降息,尚有3个月的观察期,如果数据疲弱,美联储可能在9月和12月各降息一次;如果这3个月的数据依然强劲,很可能仅12月降息一次。

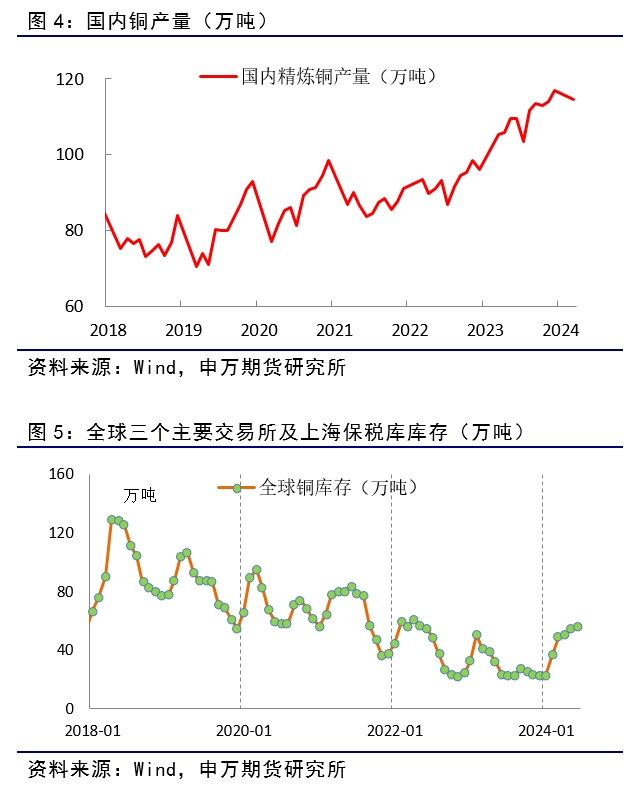

二、现货铜精矿持续紧张

最新周度精矿加工费已降至2.2美元/吨,由“第一量子”巴拿马矿山停产和“英美资源”减产引发的矿供应紧张,仍未见改善。尽管国内冶炼企业计划推迟新产能投产和增加检修,降低对矿的需求,但由现货精矿加工费的数据来看,仍未出现明显的效果。

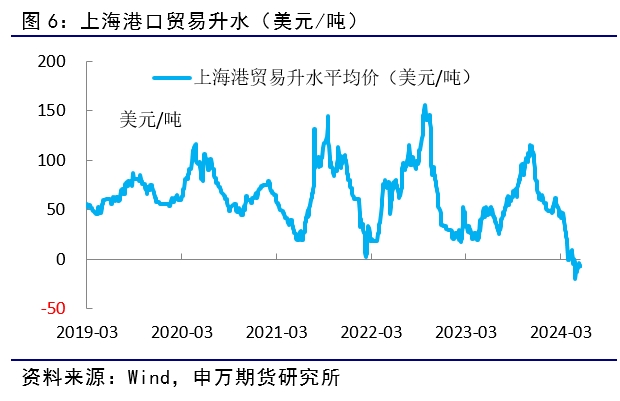

三、国内产量延续平稳

国家统计局的4月精炼铜产量113.6万吨,同比增长9.2%;1-4月累计产量447.9万吨,同比增长10.3%,产量延续高增长,增速回落低于市场预期,可能与铜价快速拉升和原料库存充裕有关。5月份冶炼开工率为52.87%,较4月份(71.38%)明显回落,国家统计局的5月份冶炼产量增速可能明显下降。

上海有色网(SMM)5月中国电解铜产量较上月增加2.35万吨,环比增2.39%,同比上升5.19%。SMM根据各家排产情况,预计6月国内电解铜产量为98.5万吨,较5月下降2.36万吨降幅为2.34%。

据安泰科通报,国内5月份产量同比增长2.02%。5月份铜价单边上涨行情推动精废价差走扩,带动冷料供应明显增加,冶炼厂原料需求得到较为充足的保障,加之金、银等副产品收益相对可观,冶炼厂保持较高的生产积极性,此外部分新产能的加速释放,共同助力5月产量超预期表现。

由统计的数据来看,国内供应总体延续平稳状态。

目前全球三个主要交易所加上海保税库库存目前为55.78万吨,连续六个月小幅攀升,这可能与下游放慢采购力度和降低原料库存有关,因铜价过快上涨。

5-6月份上海港口贸易升水出现负值,但并未导致进口数量下降。相反,5月份未锻造铜进口量为51.4万吨,1-5月累计进口量为232.7万吨,同比增加8.8%。进口数量的增加导致国内库存远高于LME库存。

四、国内需求延续良好

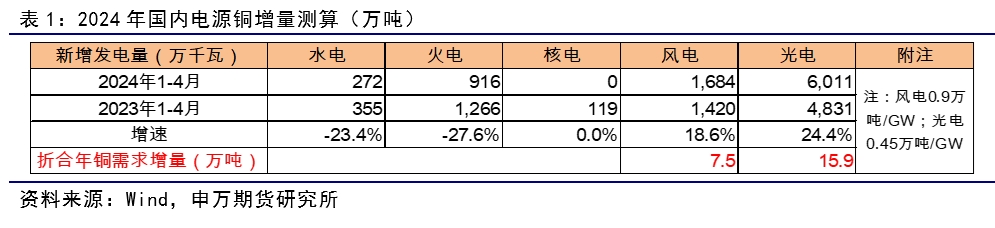

电力:1-4月电源投资继续增长,电网投资显著加快。电源基本建设投资完成额1912亿元,同比增长5.2%,增速环比下降2.5%;电网基本建设投资完成额1229亿元,同比增长24.9%,增速环比上升10.2%,增速显著加快。

今年风光电装机增速远不及去年同期的100%和150%增速。主要因电源装机的高增长导致电网无法消纳,电网取消了全额采购的方式。电网瓶颈凸显,并使得电网1-4月份增速达到两位数增长,也将带动铜需求增长。电力行业铜需求有望延续稳定增长。

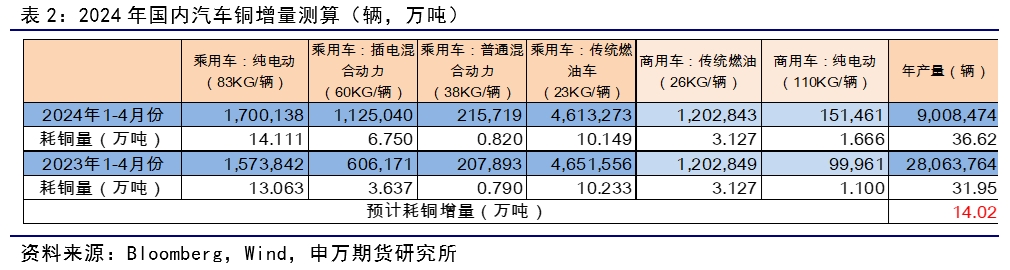

汽车:中汽协的数据显示,4月汽车产销分别完成240.6万辆和235.9万辆,环比分别下降10.5%和12.5%,同比分别增长12.8%和9.3%。1至4月,汽车产销累计完成901.2万辆和907.9万辆,同比分别增长7.9%和10.2%。

中汽协4月新能源车产销分别完成87万辆和85万辆,同比分别增长35.9%和33.5%,渗透率达到36%。

乘联会发布数据显示,今年4月新能源车国内零售渗透率达43.7%,同比提升11.7个百分点。

家电:4月空调产量同比增长20.0%;1-4月累计产同比增长17.6%。冰箱产量同比增长15.4%,1-4月累计同比增长14.1%。洗衣机产量同比增长2.3%,1-4月累计产量同比增长10.3%。彩电产量同比下降0.4%;1-4月累计产量同比持平

根据奥维云网(AVC)最新排产监测数据,6月国内家用空调企业总排产1856万台,其中内销排产1192万台,同比增长4.9%;外销排产664万台,同比增长24.6%,相比于上月排产,内外销增速双双放缓,季节性回落。

地产:1-4月份,房地产开发企业房屋施工面积同比下降10.8%。房屋新开工面积下降24.6%。房屋竣工面积下降20.4%,延续疲弱势头。

央行取消全国层面首套住房和二套住房商业性个人住房贷款利率政策下限。下调个人住房公积金贷款利率0.25个百分点。首套房商贷最低首付比例调整为不低于15%,二套房商贷最低首付比例调整为不低于25%。

由于地产未见改善,各地再次降低限购门槛,限制住宅土地拍卖,一线城市也加入到松绑行列。目前地产行业处于政策出台够的观察期,短期再次出台强有力的刺激政策的可能性较低。

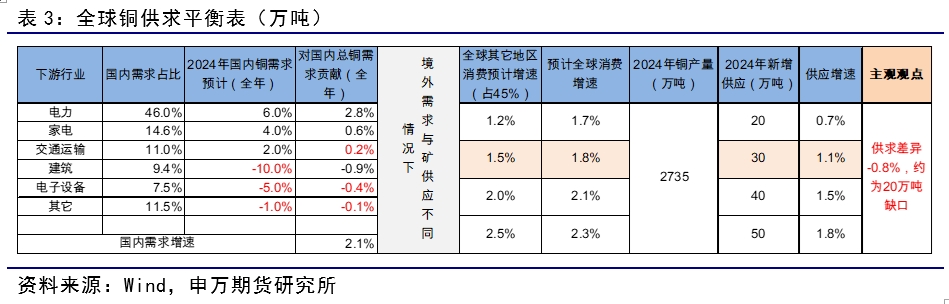

由电力、汽车、家电和地产分行业来看,国内铜下游需求总体延续良好状态。

五、小结

美联储仍可能在年内开启降息周期,降息一次还是两次可能取决于就业和通胀数据的情况,关注本周美联储议息会议。

矿供应持续紧张,由SMM和安泰科的数据来看,国内冶炼产延续平稳状态,收缩程度不及预期。目前全球库存连续六个月小幅攀升,这可能与下游放慢采购力度和降低原料库存有关,因铜价过快上涨。。

今年风光电装机增速远不及去年同期。主要因电源装机的高增长导致电网无法消纳,电网瓶颈凸显,并使得电网1-4月份增速达到两位数增长,电网接力电源,并保障电力行业铜需求延续稳定增长;汽车产销延续高增长;家电排产季节性回落;地产数据持续疲弱,需要时间观察刺激政策效果。国内铜下游需求总体延续良好状态。

预计全球需求增速1.8%,供应增速1.1%,预计2024年供求缺口20万吨,保持小幅缺口判断。

前期铜价快速的上涨,已兑现市场对供求将出现缺口的预期。价格是调整供需的关键因素,铜价近期回落调整将使得供求再平衡,建议关注9月份美联储议息会议和国庆长假前下游备货。

六、风险提示

1、美联储超预期加息。

2、国内经济扶持政策效果可能不及预期;

3、国内需求意外出现大幅下降。