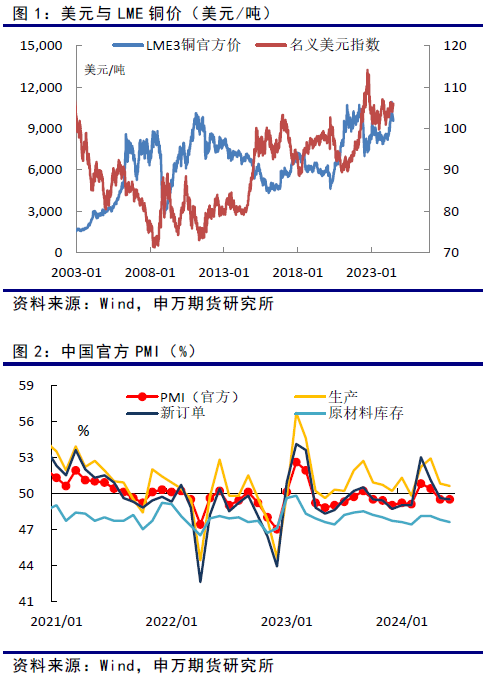

一、出现年内美联储不降息的预期

上周五美国5月核心PCE通胀同比增加2.6%,创三年多新低,美国消费者短期通胀展望回落。5月核心PCE物价指数环比增速为0.1%,为2023年12月以来的最低。

近期出现美联储年内不降息的预期,继美联储永久票委鲍曼预计今年美联储不会降息后,美联储前票委杜德利也预计美联储降息时点和速度要晚于市场预期。

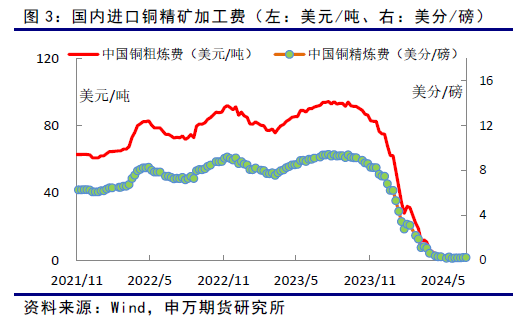

中国6月官方制造业PMI为49.5,持平上月,价格指数有所回落。低于荣枯线的6月PMI数值意味着刺激政策仍有加码的必要性。

低迷的国内经济数据和美联储降息时点延迟,限制铜价反弹。

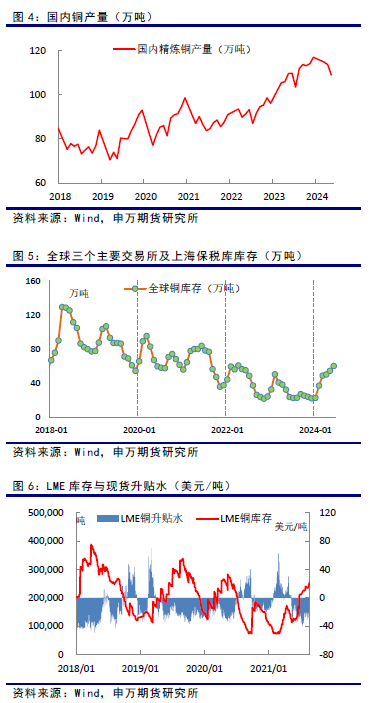

二、现货铜精矿持续紧张

最新周度精矿加工费已降至2.6美元/吨,由“第一量子”巴拿马矿山停产和“英美资源”减产引发的矿供应紧张,仍未见改善。尽管国内冶炼企业计划推迟新产能投产和增加检修,降低对矿的需求,但由现货精矿加工费的数据来看,仍未出现明显的效果。

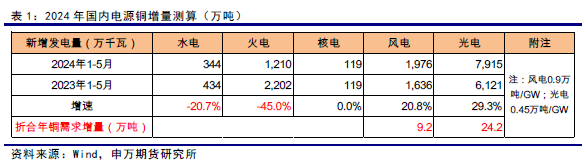

三、国内产量增速放缓

国内5月精炼铜产量为108.9万吨,同比增长0.6%;1-5月精炼铜产量为553.7万吨,同比增长8.2%。据安泰科通报,国内5月份产量同比增长,主要因铜价单边上涨行情推动精废价差走扩,带动冷料供应明显增加,冶炼厂原料需求得到较为充足的保障,加之金、银等副产品收益相对可观,冶炼厂保持较高的生产积极性,此外部分新产能的加速释放,共同助力5月产量超预期表现。SMM预计6月份国内铜产量环比小幅增加,供应缩减的势头仍不明显,国内供应总体延续平稳状态。

目前全球三个主要交易所加上海保税库库存目前为58.5万吨,连续六个月小幅攀升,这可能与下游放慢采购力度和降低原料库存有关,因铜价过快上涨。

LME铜库存增加至16.5万吨,上期所库存增加至32万吨。国内外高企库存使得现货持续处于贴水状态,LME贴水最低曾接近150美元/吨。

全球库存持续的增加使得“需求疲弱”的声音渐强,但不能忽视是,前期价格大幅上涨是促使需求阶段性回落的主要因素,随着价格的回落,中下游采购意愿能否回升,以及冶炼企业是否会惜售,需要密切关注。

四、国内终端需求延续良好

电力:1-5月份,全国主要发电企业电源工程完成投资2578亿元,同比增长6.5%。电网工程完成投资1703亿元,同比增长21.6%。

国家能源局发布的数据显示,1-5月份国内光电新增装机为79.15GW,同比增长29.3%;风电新增装机19.76GW,同比增加20.8%。

今年风光电装机增速远不及去年同期的100%和150%增速。主要因电源装机的高增长导致电网无法消纳,电网取消了全额采购的方式。电网瓶颈凸显,并使得电网前五个月增速达到两位数增长,也将带动铜需求增长。电力行业铜需求有望延续稳定增长。

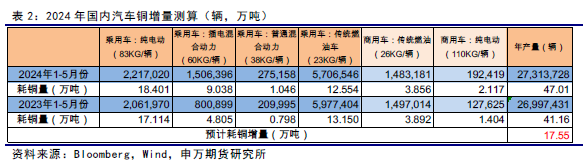

汽车:中汽协数据显示,2024年5月汽车销量为241.7万辆,同比增长1.5%。1-5月,汽车产销分别完成1138.4万辆和1149.6万辆,同比分别增长6.5%和8.3%,产销增速较1-4月分别收窄1.3个和2个百分点,总体保持稳定增长状态。

家电:5月全国空调产量同比增长12.9%;1-5月累计同比增长16.7%。5月冰箱产量同比增长5.2%;1-5月累计同比增长12.1%。5月冷柜产量同比增长4.2%;1-5月累计同比增长22.8%。5月洗衣机产量同比增长4.2%;1-5月累计同比增长9.4%。

产业在线披露6月白电排产数据,其中,6月份空调排产2053万台,较去年同期实绩增长16.8%,冰箱排产830万台,较去年同期实绩增长9%;洗衣机排产674万台,较去年同期实绩增长8.1%,总体来看,6月白电排产表现较好,而7-8月白电则整体有所放缓。

地产:1-5月份,我国新建商品房销售额同比下降27.9%,施工面积同比下降11.6%。新开工面积下降24.2%。房屋竣工面积下降20.1%。

在国家出台一系列政策出台后(降低房贷利率和首付比例等),30大中城市新房销售明显增加,18城二手房销售同样明显回升,但持续性仍待观察。

由电力、汽车、家电和地产分行业来看,国内铜下游需求虽有变化,但总体延续良好状态。

五、小结

低迷的国内经济数据和美联储降息时点延迟,限制铜价反弹。

前期价格大幅上涨是促使需求阶段性回落的主要因素,随着价格的回落,中下游采购意愿能否回升,以及冶炼企业是否会惜售,需要密切关注。

由电力、汽车、家电和地产分行业来看,国内铜下游子行业需求虽有变化,但总体延续良好状态。

铜价近期回落调整将使得供求再平衡,延续铜供求小幅缺口预期,建议关注9月份美联储议息会议和国庆长假前下游备货。

六、风险提示

1、美联储超预期加息。

2、国内经济扶持政策效果可能不及预期;

3、国内需求意外出现大幅下降。