国内外库存变化

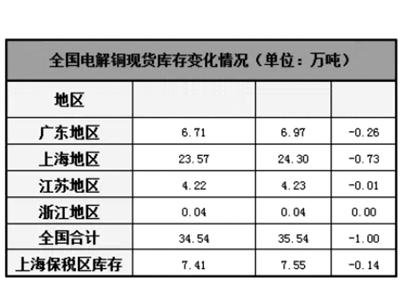

7月份,受宏观面和产业端利空因素影响,铜价由高位回落至73000元/吨一线,沪铜整体持仓量也大幅下降,呈现减仓下行态势。6月份,全球宏观交易的退潮是铜价下跌的起因,美联储降息预期在7月上旬已被充分交易,市场预期美联储9月份首次降息,年内降息3次,累计下降75个基点。因此,7月上旬铜价在80000元/吨一线企稳回升,但随后美联储降息预期有所降温,铜价再度回落。从产业层面来看,7月份,国外铜库存持续上升,对应国内铜库存持续去化,库存由内向外转移,缓解了此前境外期货交易所低库存的局面,铜价回吐前期低库存溢价。

7月底,在国内“以旧换新”政策刺激下,铜价在73000元/吨一线止跌企稳,中央政治局会议召开之后,国内宏观氛围有所回暖。从产业链方面来看,目前,国内电解铜仍处于高产量状态。SMM数据显示,7月份和8月份电解铜产量均在100万吨以上。上半年,市场交易的产量缩减预期迟迟未兑现,高产量持续打压铜价。随着铜价的持续下挫,下游补库意愿也逐渐恢复,国内铜库存持续去化。

基差和月差在价格持续下跌中开始走强。沪铜2408和2409合约月差由7月初的-200元/吨以下回升至7月底的零值附近。本次月差正套行情是在下跌行情中远月合约跌幅大于近月合约导致的,一方面,库存去化给予近月合约支撑;另一方面,强预期令远月合约的溢价下降。月差转正在一定程度上说明产业端支撑显现,有利于铜价企稳。

今年铜价走势与2021年上半年相似度较高。2021年上半年,由于宏观面利好推动价格上行,产业被动跟随,库存高企,基差、月差走弱。随着宏观面因素影响退潮,价格高位回落超10000元/吨,同时,库存开始去化,基差、月差走强,2021年下半年,价格企稳后维持震荡。

7月份,铜价大幅下挫后,整体产业端支撑开始显现,但目前电解铜月度产量以及库存仍处于高位,给铜价带来压力。宏观层面,美联储降息预期交易已较为充分,而海外7月份经济数据疲弱,这在很大程度上将抑制铜价走势。当前,期铜价格已回落至3月下旬起涨点附近,有一定的技术支撑,但期铜价格上行动力不足,预计8月份铜价将维持震荡态势。

目前,国内库存处于高位持续去化阶段,月差处于往年同期低位,仍有走强趋势。上半年,铜价持续上涨导致下游补库意愿降低,价格持续下跌后,下游或持续补库,电解铜库存或面临持续去化,月差有望持续走强。

展望后市,目前,国内铜产量仍维持高位,或影响电解铜去化速度。根据SMM调研,8月份,国内有检修计划的冶炼厂进一步减少,且有3家新冶炼厂开始投产,预计8月份电解铜产量会继续走高。从产业层面来看,随着下游需求上升,电解铜库存或去化至较低位置,进而支撑铜价不断上升。从整体来看,宏观面和产业端好转将使铜价偏强运行。