上周(10月14日—18日),西本资讯监测的数据显示,截止10月18日,全国69个主要市场25mm规格三级螺纹钢平均价格为3869元/吨,周环比下跌129元;高线HPB300φ6.5mm为4013元/吨,周环比下跌156元。

本期,全国各地市场建筑钢材价格高位回落:其中,北方市场走弱,钢厂补跌;南方期货引领,现货大跌。本周西本钢材指数下移,成本指数小跌,显示长流程钢厂利润空间收窄;本周螺纹钢期货主力合约震荡下行,对现货市场有带动作用。(下图为红色线条为钢材指数,黄色线条为成本指数)

期货方面,本周黑色系主力合约整体走弱。其中,热卷2501合约周五夜盘收在3526元,环比上周3661元下跌135元;螺纹钢2501合约周五夜盘收在3348元/吨,环比上周3520元下跌172元;从全周走势情况看,原料端波动下移,成材端震荡收低。

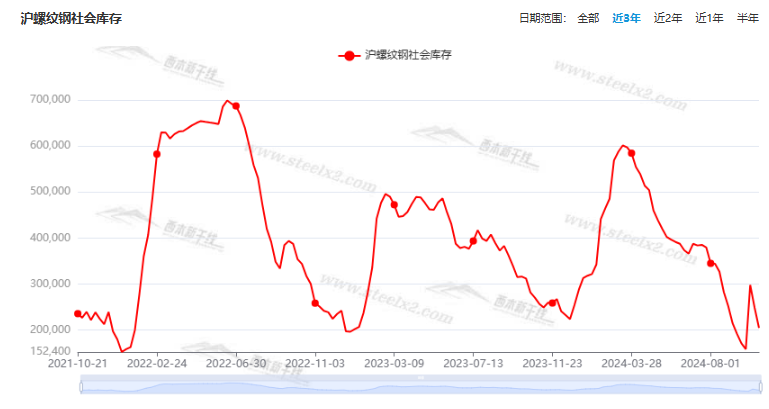

回首本期,消息面仍然偏暖,原料价格调整,螺纹现货大跌,当前行业面出现什么变化?后期钢价走势如何?一起看看西本资讯监控到的相关库存数据,再具体分析。

一、上海市场分析

据西本资讯监测库存数据:截至10月17日,沪市螺纹钢库存总量为20.46万吨,周环比减少4.41万吨,降幅为17.73%(见下图);目前库存量较上年同期(10月19日的28.16万吨)减少7.70万吨,降幅为27.34%。本周沪市螺纹钢库存环比下降,主要原因是价格下跌,贸易商减少进货,加快出货。

本期,西本资讯监测的沪市线螺周终端采购量为1.95万吨,周环比减少9.72%(见下图)。本周,终端需求环比下降,显示节后需求未能放量。

本期西本钢材指数下移,市场价格下挫:周一,盘整为主;周二,松动出货;周三,持续下调;周四,跌幅扩大;周五,跌后回升。当下上海市场现状是:库存相对偏低,需求不及预期,情绪波动较大,出货更加积极。本周市场价格跌幅扩大,预计下周低位偏强。

二、库存总结分析

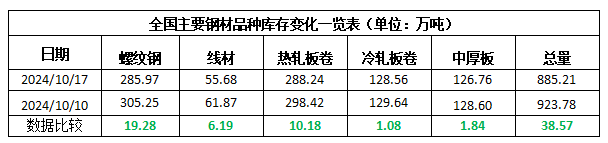

本期,全国35个主要市场样本仓库钢材总库存量为885.21万吨,周环比减少38.57万吨,降幅为4.18%。主要钢材品种中,螺纹钢库存量为285.97万吨,环比减少19.28万吨,降幅为6.32%;线盘库存量为55.68万吨,周环比减少6.19万吨,降幅为10%;热轧卷板库存量为288.24万吨,周环比减少10.18万吨,降幅为3.41%;中厚板库存量为126.76万吨,周环比减少1.84万吨,降幅为1.43%;冷卷板库存量为128.56万吨,周环比减少1.08万吨,降幅为0.83%。

据西本资讯历史数据,当前库存总量较上年同期(2023年10月19日的1080.78万吨)减少195.57万吨,降幅为18.10%。分品种看,本期五大钢材品种库存中,所有品种库存环比下降。(见下图)

本周,华东区域建筑钢价格集体下行,截至周五,以各地西本优质品为参照物,华东市场螺纹钢主流基准价格从3300元到3650元/吨不等,周环比回落150-200元/吨。

本期,影响市场走势的行业资讯主要有(以时间先后排序):

加大逆周期调节力度 一揽子财政增量政策推出

财政部部长蓝佛安10月12日在国新办发布会上表示,财政部在加快落实已确定政策的基础上,围绕稳增长、扩内需、化风险,将在近期陆续推出一揽子有针对性的增量政策举措。这一揽子增量政策包括支持地方化解隐性债务、支持国有大型商业银行补充核心一级资本、支持推动房地产市场止跌回稳、加大对重点群体的支持保障力度等多个方面。

蓝佛安:拟一次性增加较大规模债务限额,置换地方政府存量隐性债务

财政部部长蓝佛安10月12日在国新办新闻发布会上表示,拟一次性增加较大规模债务限额,置换地方政府存量隐性债务,加大力度支持地方化解债务风险,相关政策待履行相关法定程序后再向社会做详尽说明,这项政策是近年来出台的支持化债力度最大措施,这是一场及时雨,将大大减轻地方政府压力,可以腾出更多资源支持经济发展,巩固基层“三保”。

财政部副部长廖岷:允许专项债券用于土地储备

10月12日,财政部副部长廖岷在国新办新闻发布会上表示,财政部与相关部门同向发力,聚焦促进房地产市场供需平衡。下一步,财政部将积极研究出台有利于房地产平稳发展的增量措施,允许专项债券用于土地储备,主要是考虑当前各地闲置未开发的土地相对较多,确有需要的地区可以用于新增土地储备项目。

财政部副部长廖岷:将用好专项债券来收购存量商品房

10月12日,财政部副部长廖岷在国新办新闻发布会上表示,下一步,财政部将积极研究出台有利于房地产平稳发展的增量措施,支持收购存量房。加大保障型住房的供给。考虑到当前已建待售的住房相对较多。主要采取两项支持措施:一项是用好专项债券来收购存量商品房,用作各地的保障性住房。另一项是继续用好保障型安居工程补助资金。

9月份全国工业生产者出厂价格同比下降2.8%

国家统计局数据显示,9月份,全国工业生产者出厂价格同比下降2.8%,环比下降0.6%;工业生产者购进价格同比下降2.2%,环比下降0.8%。1—9月平均,工业生产者出厂价格比上年同期下降2.0%,工业生产者购进价格下降2.1%。

前三季度全国铁路完成固定资产投资5612亿元

从中国国家铁路集团有限公司获悉,前三季度,国铁集团科学有序推进铁路建设,充分发挥铁路投资对全社会投资的有效带动作用,全国铁路完成固定资产投资5612亿元、同比增长10.3%,投产铁路新线1820公里,其中高铁1210公里,为推动经济持续回升向好提供了有力支撑。国庆前夕,全国铁路营业里程突破16万公里,其中高铁超4.6万公里。

中汽协:2024年9月汽车销量为280.9万辆

中汽协数据显示,9月,汽车产销分别完成279.6万辆和280.9万辆,环比分别增长12.2%和14.5%,同比分别下降1.9%和1.7%。1-9月,汽车产销分别完成2147万辆和2157.1万辆,同比分别增长1.9%和2.4%,产销增速较1-8月分别收窄0.6和0.7个百分点。

9月份挖掘机销量同比增长

据中国工程机械工业协会统计数据显示,2024年9月份,挖掘机主要制造企业销售各类挖掘机15831台,同比增长10.8%。其中国内销量7610台,同比增长21.5%;出口量8221台,同比增长2.51%。2024年1-9月,共销售挖掘机147381台,同比下降0.96%;其中国内销量73945台,同比增长8.62%;出口73436台,同比下降9.04%。2024年9月销售电动挖掘机3台(18.5至28.5吨级)。

9月份装载机销量同比增长

据中国工程机械工业协会统计数据显示,2024年9月份,装载机主要制造企业销售各类装载机8072台,同比增长4.98%。其中国内销量4022台,同比下降5.07%;出口量4050台,同比增长17.3%。2024年1-9月,共销售各类装载机81798台,同比增长4.73%。其中国内销量41410台,同比下降0.01%;出口量40388台,同比增长10.1%。2024年9月销售电动装载机937台( 3吨5台,5吨751台,6吨163台,7吨17台,8吨1台)。

前三季度我国进出口32.33万亿元

国新办举行新闻发布会,介绍2024年前三季度进出口情况,海关总署副署长王令浚介绍,据海关统计,前三季度,我国进出口32.33万亿元人民币,同比增长5.3%,其中,出口18.62万亿元,增长6.2%;进口13.71万亿元,增长4.1%。

央行:前三季度人民币贷款增加16.02万亿元

央行公布2024年前三季度金融统计数据报告。9月末,本外币贷款余额257.71万亿元,同比增长7.6%。月末人民币贷款余额253.61万亿元,同比增长8.1%。前三季度人民币贷款增加16.02万亿元。分部门看,住户贷款增加1.94万亿元,其中,短期贷款增加4024亿元,中长期贷款增加1.54万亿元;企(事)业单位贷款增加13.46万亿元,其中,短期贷款增加2.83万亿元,中长期贷款增加9.66万亿元,票据融资增加8283亿元;非银行业金融机构贷款增加1887亿元。9月末,外币贷款余额5855亿美元,同比下降14.6%。前三季度外币贷款减少709亿美元。

央行:初步统计,2024年9月末社会融资规模存量为402.19万亿元

央行公布2024年9月社会融资规模存量统计数据报告。初步统计,2024年9月末社会融资规模存量为402.19万亿元,同比增长8%。其中,对实体经济发放的人民币贷款余额为250.87万亿元,同比增长7.8%;对实体经济发放的外币贷款折合人民币余额为1.43万亿元,同比下降18.6%;委托贷款余额为11.25万亿元,同比下降0.9%;信托贷款余额为4.26万亿元,同比增长11.8%;未贴现的银行承兑汇票余额为2.34万亿元,同比下降19.6%;企业债券余额为32.07万亿元,同比增长2.2%;政府债券余额为76.97万亿元,同比增长16.4%;非金融企业境内股票余额为11.6万亿元,同比增长2.6%。

2024年9月中国出口钢材1015.3万吨

海关总署数据显示,2024年9月中国出口钢材1015.3万吨,较上月增加65.8万吨,环比增长6.9%;1-9月累计出口钢材8071.1万吨,同比增长21.2%。9月中国进口钢材55.4万吨,较上月增加4.5万吨,环比增长8.8%;1-9月累计进口钢材518.5万吨,同比下降9.2%。9月中国进口铁矿砂及其精矿10413.2万吨,较上月增加274.2万吨,环比增长2.7%;1-9月累计进口铁矿砂及其精矿91886.6万吨,同比增长4.9%。

今年前三季度GDP同比增长4.8%

国新办新闻发布会介绍,前三季度国内生产总值949746亿元,同比增长4.8%。分产业看,第一产业增加值57733亿元,同比增长3.4%;第二产业增加值361362亿元,增长5.4%;第三产业增加值530651亿元,增长4.7%。

1—9月份,全国固定资产投资(不含农户)378978亿元

国家统计局:2024年1—9月份,全国固定资产投资(不含农户)378978亿元,同比增长3.4%(按可比口径计算,详见附注7),其中,民间固定资产投资191001亿元,下降0.2%。从环比看,9月份固定资产投资(不含农户)增长0.65%。

潘功胜:择机进一步下调存款准备金率0.25-0.5个百分点

央行行长潘功胜在2024金融街论坛年会上表示,9月27日,已下调存款准备金率0.5个百分点,预计年底前视市场流动性情况,择机进一步下调存款准备金率0.25-0.5个百分点;下调公开市场7天期逆回购操作利率0.2个百分点;中期借贷便利利率下降0.3个百分点。今天早上,商业银行已经公布下调存款利率,预计21号公布的贷款市场报价利率(LPR)也会下行0.2-0.25个百分点。

1—9月份,全国房地产开发投资78680亿元

国家统计局:1—9月份,全国房地产开发投资78680亿元,同比下降10.1%(按可比口径计算);其中,住宅投资59701亿元,下降10.5%。1—9月份,房地产开发企业房屋施工面积715968万平方米,同比下降12.2%。其中,住宅施工面积501051万平方米,下降12.7%。房屋新开工面积56051万平方米,下降22.2%。其中,住宅新开工面积40745万平方米,下降22.4%。房屋竣工面积36816万平方米,下降24.4%。其中,住宅竣工面积26871万平方米,下降23.9%。1—9月份,新建商品房销售面积70284万平方米,同比下降17.1%,其中住宅销售面积下降19.2%。新建商品房销售额68880亿元,下降22.7%,其中住宅销售额下降24.0%。

9月份,各线城市新建商品住宅销售价格同比下降

9月份,一线城市新建商品住宅销售价格同比下降4.7%,降幅比上月扩大0.5个百分点。其中,北京、广州和深圳分别下降4.6%、10.3%和8.6%,上海上涨4.9%。二、三线城市新建商品住宅销售价格同比分别下降5.7%和6.6%,降幅均比上月扩大0.4个百分点。9月份,一线城市二手住宅销售价格同比下降10.7%,降幅比上月扩大1.3个百分点,其中北京、上海、广州和深圳分别下降10.3%、7.6%、12.8%和12.0%。二、三线城市二手住宅销售价格同比分别下降8.9%和9.0%,降幅比上月分别扩大0.3个和0.5个百分点。

9月份中国粗钢产量7707万吨

国家统计局数据显示:2024年9月,中国粗钢产量7707万吨,同比下降6.1%;生铁产量6676万吨,同比下降6.7%;钢材产量11731万吨,同比下降2.4%。1-9月,中国粗钢产量76848万吨,同比下降3.6%;生铁产量64443万吨,同比下降4.6%;钢材产量104448万吨,同比下降0.1%。

本期,宏观面总体偏暖,利好主要体现在:1、应对经济下行压力,一批财政增量政策推出;2、增加较大规模债务限额,置换地方政府存量隐性债务;3、扩大专项债券用途范围,促进房地产市场供需平衡;4、前三季度金融数据公布,贷款和社融规模良性增长;5、央行官员再次表态,存款准备金率还将下调;6、9月全国固投环比微增,房地产核心指标降幅趋缓;7、铁路投资强劲增长,9月汽车销量环比回升;8、下游需求略有改善,挖掘机和装载机销量同比增长。利空主要体现在:1、三季度GDP增速减慢,逆周期调控还需加码;2、工业生产景气度偏低,9月PPI同环比下降;3、国际市场具有不确定性,前三季度进出口增速放缓;4、政策效应尚未显现,各线城市新房价格降幅扩大。

行业面上,据海关总署数据,2024年9月份,我国钢材出口量同环比均有提升,并创下2016年6月份以来新高。出口增加缓解了国内市场的供应压力,但随着反倾销国家的增多,预计钢材出口高增长的势头难以为继。另据国家统计局数据,9月份我国粗钢、生铁和钢材产量同比下降,虽然粗钢产量创下今年月度新低,但日均产量环比8月份呈现增长。展望后期,供应回升或将持续,而“政策”推涨钢价的效应已经减弱,市场行情将回归供需面的主导。

回首本周,期螺大幅走弱,现货一度下探,厂商加快出货,需求表现平淡。从行情走势看,全国各地表现略有分化:在北方,钢厂托举,跌幅受限;在南方,期货打压,跌势更猛;对比来看,南北市场价格倒挂,资源更多就近消化。总体而言,政策暖风太多,市场熟视无睹;需求未能提升,价格高位下移。

期货震荡,现货松动;期货大跌,现货下挫。这是本周市场的主要特色。接下来,预计终端需求平淡,投机需求静默,期货低位试探,现货波动运行。本周行情是整体走弱,预计下周震荡修复。

对于上海地区而言,市场现状是:库存低位徘徊,预期影响心态;期现相互牵制,厂商消极囤货。当前的利好因素是:价格大幅回调,风险得到释放;利空因素主要有:供应没有减少,需求很难提升。本周钢价跌幅扩大,既是受到期货的引领,也是对前期大幅“空涨”的自我修正,预计下周市场振幅收窄。需要关注的是:原料的涨跌,供应的变化,期货的起伏。