10月21日—25日,西本资讯监测的数据显示,截止10月25日,全国69个主要市场25mm规格三级螺纹钢平均价格为3757元/吨,周环比下跌112元;高线HPB300φ6.5mm为3902元/吨,周环比下跌111元。

本期,全国各地市场建筑钢材价格波动下移:其中,北方需求减弱,跌幅扩大;南方期现联动,震荡调整。本周西本钢材指数偏弱,成本指数下跌,显示长流程钢厂利润空间未能拓展;本周螺纹钢期货主力合约起伏加剧,对现货市场有引领作用。(下图为红色线条为钢材指数,黄色线条为成本指数)

期货方面,本周黑色系主力合约上下试探。其中,热卷2501合约周五夜盘收在3606元,环比上周3526元上涨80元;螺纹钢2501合约周五夜盘收在3442元/吨,环比上周3348元上涨94元;从全周走势情况看,原料端先抑后扬,成材端跌后反弹。

回首本期,消息面趋向平静,原料价格下行,螺纹现货偏弱,当前行业面出现什么变化?后期钢价走势如何?一起看看西本资讯监控到的相关库存数据,再具体分析。

一、上海市场分析

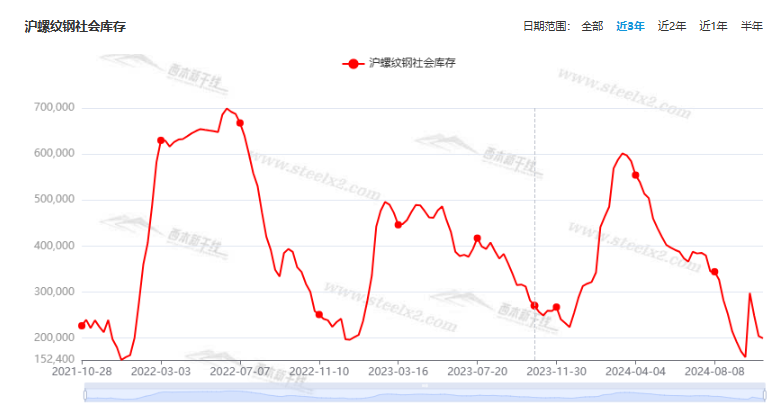

据西本资讯监测库存数据:截至10月24日,沪市螺纹钢库存总量为19.96万吨,周环比减少0.50万吨,降幅为2.44%(见下图);目前库存量较上年同期(10月26日的27.06万吨)减少7.10万吨,降幅为26.24%。本周沪市螺纹钢库存环比降幅收窄,主要原因是部分资源补充。

本期,西本资讯监测的沪市线螺周终端采购量为1.85万吨,周环比增加6.94%(见下图)。本周,终端需求环比回升,显示价格下跌后工地增加补货。

本期西本钢材指数调整,市场价格震荡下移:周一,波动小涨;周二,先稳后落;周三,震荡走低;周四,全面趋弱;周五,低位回升。当下上海市场现状是:库存降速放缓,需求小幅提升,预期偏向谨慎,厂商出货为主。本周市场价格跌后回涨,预计下周惯性回升。

二、库存总结分析

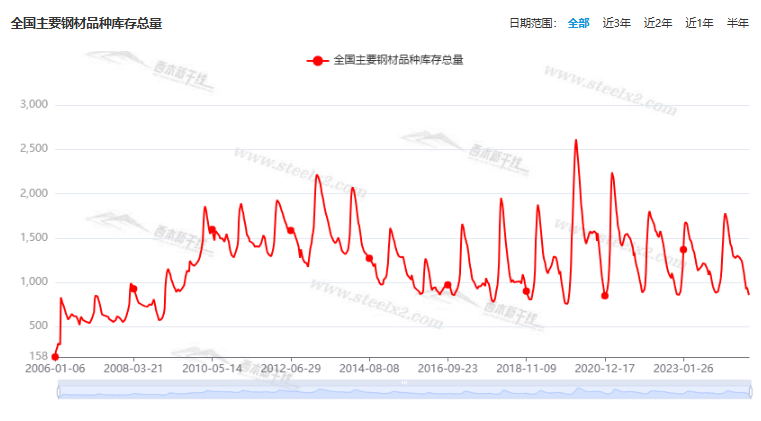

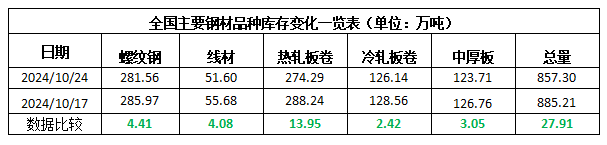

本期,全国35个主要市场样本仓库钢材总库存量为857.30万吨,周环比减少27.91万吨,降幅为3.15%。主要钢材品种中,螺纹钢库存量为281.56万吨,环比减少4.41万吨,降幅为1.54%;线盘库存量为51.60万吨,周环比减少4.08万吨,降幅为7.33%;热轧卷板库存量为274.29万吨,周环比减少13.95万吨,降幅为4.84%;中厚板库存量为123.71万吨,周环比减少3.05万吨,降幅为2.41%;冷卷板库存量为126.14万吨,周环比减少2.42万吨,降幅为1.88%。

据西本资讯历史数据,当前库存总量较上年同期(2023年10月26日的1030.03万吨)减少172.73万吨,降幅为16.77%。分品种看,本期五大钢材品种库存中,所有品种库存环比下降。(见下图)

本周,华东区域建筑钢价格震荡分化,其中,山东和安徽市场跌幅较大,其它市场区间波动,截至周五,以各地西本优质品为参照物,华东市场螺纹钢主流基准价格从3300元到3530元/吨不等,周环比回落0-120元/吨。

本期,影响市场走势的行业资讯主要有(以时间先后排序):

央行:1年期、5年期以上LPR均下调0.25%

中国人民银行授权全国银行间同业拆借中心公布,2024年10月21日贷款市场报价利率(LPR)为:1年期LPR为3.10%(前值是3.35%),5年期以上LPR为3.60%(前值是3.85%),均较此前下降0.25个百分点。这是今年以来LPR第三次下降,也是降幅最大的一次。

国家发展改革委:近一半增量政策已出台实施 还有一批政策“在路上”

记者从国家发展改革委最新了解到,截至目前,有将近一半增量政策已出台实施,其余增量政策也将加快出台。国家发展改革委将密切跟踪形势变化,及时研究新的增量政策。一揽子增量政策涉及5个方面,它们分别是:加强宏观政策逆周期调节;进一步扩大国内需求;加大助企帮扶力度;推动房地产市场止跌回稳;努力提振资本市场。目前,有将近一半增量政策已出台实施,具体举措包括:提前下达2025年1000亿元中央预算内投资计划;1000亿元“两重”建设项目清单、降息降准、调整住房限购政策等。国家发展改革委表示,接下来,还将有一批增量政策继续出台实施。

国家发改委:2025年我国将继续发行超长期特别国债

记者日前从国家发展改革委了解到,2025年,我国将继续发行超长期特别国债并进一步优化投向,仍将保持有力度的安排支持国家重大战略实施和重点领域安全能力建设。截至目前,今年7000亿元的中央预算内投资已经下达,1万亿元超长期特别国债里用于“两重”建设的7000亿元也全部落实到项目。近期,国家发展改革委会同相关行业部门和各地方,按照符合投向领域、前期工作成熟、具备下达条件的标准,筛选确定了两个1000亿元提前批次的项目清单,按程序已经下达。其中,“两重”建设项目121个,总投资约8800亿元,中央预算内投资计划项目526个,总投资约9300亿元。下一步,将抓紧推动项目加快开工、加快建设,争取在年内尽快形成实物工作量,对四季度经济增长形成有力支撑。

9月份中国钢筋产量为1531.4万吨

国家统计局最新数据显示,2024年9月份,中国钢筋产量为1531.4万吨,同比下降16.6%;1-9月累计产量为14505.6万吨,同比下降15.7%。9月份,中国中厚宽钢带产量为1710.7万吨,同比下降6.4%;1-9月累计产量为16185.6万吨,同比增长2.1%。9月份,中国线材(盘条)产量为1172.5万吨,同比下降2.5%;1-9月累计产量为10033.0万吨,同比下降4.2%。

中钢协:10月中旬重点钢企粗钢日产回升

据中钢协,2024年10月中旬,重点统计钢铁企业共生产粗钢2072万吨,平均日产207.2万吨,日产环比增长1.1%;生铁1862万吨:平均日产186.2万吨,日产环比增长0.4%;钢材2007万吨,平均日产200.7万吨,日产环比增长3.8%。据此估算,本旬全国日产粗钢263万吨、环比增长1.1%,日产生铁225万吨、环比增长0.4%,日产钢材386万吨环比增长3.75%。10月中旬,重点统计钢铁企业钢材库存量1546万吨,环比上一旬增加73万吨,增长5.0%;比年初增加310万吨,增长25.1%;比上月同旬减少 19万吨,下降 1.2%;比去年同旬减少105万吨,下降6.4%。

乘联分会:10月狭义乘用车零售预计220万辆

乘联分会预计,10月狭义乘用车零售市场约为220万辆左右,同比去年增长8.2%,环比上月增长4.3%,新能源零售预计可达115万,环比增长2.4%,渗透率约52.3%。

6个经济大省“三季报”出炉

6个经济大省已全部公布今年“三季报”。从前三季度GDP增速看,6个经济大省中,除广东(3.4%)外,其余省份增速都快于全国水平,从高到低依次为江苏(5.7%)、山东(5.6%)、浙江(5.4%)、四川(5.3%)、河南(5.0%)。

三季度部分钢铁企业经济运行座谈会召开

中国钢铁工业协会24日在北京召开三季度部分钢铁企业经济运行座谈会。对于第4季度行业形势,参会代表均表示谨慎乐观的看法。他们认为,尽管9月底钢价短期内出现快速大幅上涨,但钢材订单并没有明显变化,大家认为这只是国家一系列积极的货币和财税政策预期的结果,钢铁行业供需形势并未发生根本性变化。第4季度,钢价有望迎来阶段性反弹机会,但不是反转,钢材“供强需弱”态势将长期存在。对此,钢铁企业应保持战略清醒,始终坚持 “三定三不要”经营原则,持续自律控产降库存,不能一次次陷入“钢价一上涨就放量生产,一放量生产就亏损,越生产越亏损”的怪圈。

1—9月全国一般公共预算收入163059亿元

财政部:1—9月,全国一般公共预算收入163059亿元,同比下降2.2%。其中,全国税收收入131715亿元,同比下降5.3%;非税收入31344亿元,同比增长13.5%。分中央和地方看,中央一般公共预算收入71710亿元,同比下降5.5%;地方一般公共预算本级收入91349亿元,同比增长0.6%。

前三季度国有土地使用权出让收入23287亿元

财政部发布的前三季度财政收支情况显示,1—9月,全国政府性基金预算收入30861亿元,同比下降20.2%。分中央和地方看,中央政府性基金预算收入3252亿元,同比增长6.7%;地方政府性基金预算本级收入27609亿元,同比下降22.5%,其中,国有土地使用权出让收入23287亿元,同比下降24.6%。

本期,宏观面总体偏暖,主要体现在:1、降息“靴子”终于落地,LPR年内第三次下调;2、大批增量政策已出台实施,还有一批政策“在路上”;3、抓紧推动项目加快开工,明年继续发行超长期特别国债;4、前9月一般公共预算收入同比下降,卖地收入降幅更为明显;5、刺激消费效果显现,狭义乘用车零售同环比回暖;6、经济大省“三季报”出炉,多数跑赢全国均速。

行业面上,据国家统计局数据,2024年9月份,我国钢筋、线材产量同比下降,但环比呈现明显增长(钢筋增幅为21.99%,线材增幅为12.38%),表明经过亏损倒逼减产之后,建筑钢产量已经迅速恢复。另据中钢协数据,10月中旬,重点钢企粗钢、生铁和钢材日均产量环比继续回升;其中,粗钢日均产量连续五旬增加,同期企业库存持续两旬环比提升,显示近期供应强度大于销售力度。展望后期,供需矛盾还将积累,但经过前期的大跌之后,市场下行的势能已经减弱,预计钢价将围绕边际成本起伏,期间仍会受到政策情绪的扰动。

回首本周,期螺频繁起落,现货波动加剧,价格一度下挫,需求相对平缓。从行情走势看,全国各地表现继续分化:在北方,市场下跌,钢厂补跌;在南方,高位补跌,低位整理;对比来看,南北市场价格差距不大,不利于资源跨区域流动。总体而言,供给平稳增长,需求难以放大,期货引导情绪,现货跌后修复。

期货起伏,现货跟随;情绪多变,上下试探。这是本周市场的主要特色。接下来,预计终端需求平缓,投机需求谨慎,期货重心上抬,现货震荡回升。本周行情是大跌小涨,预计下周波动偏强。

对于上海地区而言,市场现状是:库存总体偏低,商家被动囤货;期货左右心态,现货止跌回涨。当前的利好因素是:库存补充缓慢,螺纹规格不全;利空因素主要有:商家信心不振,需求难以放大。本周钢价南北分化,总体偏弱,预计下周各地稳中上探。需要关注的是:宏观的动向,期货的变化,需求的强度。